Налоговый вычет позволяет вернуть часть уплаченного НДФЛ при определенных расходах. Рассмотрим основные случаи, когда граждане имеют право на возврат подоходного налога.

Содержание

Основные виды налоговых вычетов

В российском налоговом законодательстве предусмотрены следующие категории вычетов:

- Стандартные вычеты

- Социальные налоговые вычеты

- Имущественные вычеты

- Инвестиционные вычеты

- Профессиональные вычеты

Социальные налоговые вычеты

Возврат НДФЛ возможен по следующим социальным расходам:

| Вид расхода | Максимальная сумма | Возврат (13%) |

| Лечение и лекарства | 120 000 руб. | До 15 600 руб. |

| Обучение (свое/детей) | 120 000/50 000 руб. | До 15 600/6 500 руб. |

| Добровольное пенсионное страхование | 120 000 руб. | До 15 600 руб. |

Имущественные вычеты

Основные случаи возврата НДФЛ при операциях с имуществом:

- Покупка жилья (максимум 260 000 руб.)

- Проценты по ипотеке (максимум 390 000 руб.)

- Продажа имущества (при документально подтвержденных расходах)

- Строительство жилого дома

Стандартные вычеты

Автоматические вычеты, не требующие подтверждения расходов:

- На детей (1 400 - 3 000 руб. в месяц)

- Для определенных категорий граждан (инвалиды, чернобыльцы)

- Для Героев России и СССР

- Для участников ВОВ

Условия получения налогового вычета

Основные требования для возврата НДФЛ:

| Условие | Описание |

| Статус налогоплательщика | Официальный доход с уплатой НДФЛ 13% |

| Срок подачи | В течение 3 лет с момента расходов |

| Документальное подтверждение | Чеки, договоры, платежные документы |

Заключение

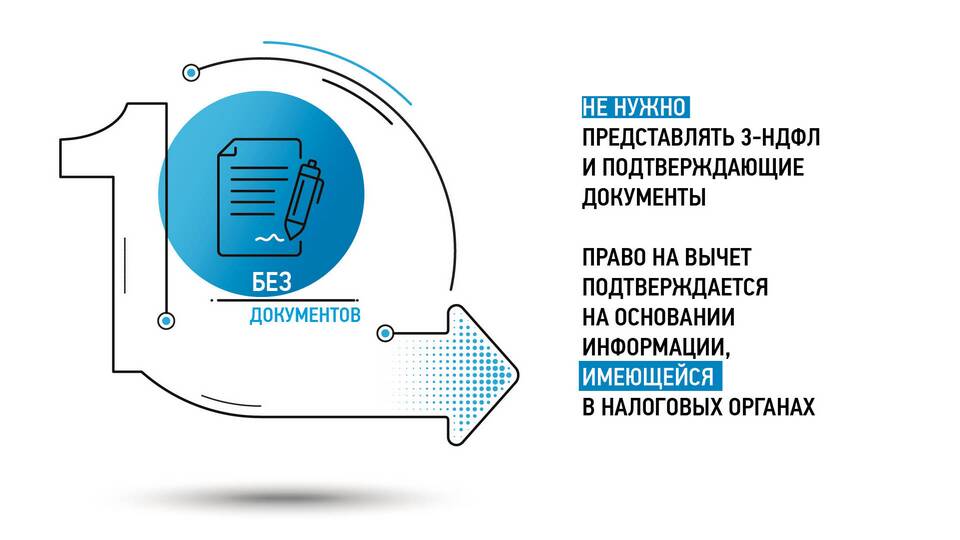

Возврат НДФЛ позволяет гражданам компенсировать часть расходов на важные социальные и имущественные нужды. Для получения вычета необходимо собрать полный пакет документов и подать декларацию 3-НДФЛ в налоговую инспекцию. Некоторые вычеты можно получить непосредственно у работодателя, не дожидаясь окончания налогового периода.